100 Casos Prácticos Fiscales ISR, IVA e IMSS 2025

Envió Gratis

Un gran libro lleno de consejos prácticos de la vida real gracias a la vasta experiencia profesional del autor y de su impactante trayectoria como docente.

Incluye nuevos casos prácticos abordando temas clave como inteligencia artificial, pagos provisionales, declaración de ISR, sueldos y salarios, cuotas del IMSS, pagos mensuales del IVA y muchos más.

El libro contiene un QR para conocer actualizaciones importantes y artículos del expositor durante 2025, por ejemplo: casos prácticos de la LFPIORPI, RESICO Reflexiones y Consideraciones del Cálculo Anual con Pagos Mensuales Definitivos y Casos Prácticos Deducción Inmediata.

.

Editorial ISEF, calidad, innovación y experiencia desde 1973

¡BEST SELLER 2024!

¡Cálculos impositivos cuidadosamente elaborados por el destacado contador y fiscalista Javier Martínez Gutiérrez!

El presente libro contiene situaciones reales que reflejan la manera más común y apropiada de llegar a un resultado de conformidad con las disposiciones fiscales y legales.

En esta obra el lector encontrará detalladamente explicados más de 100 casos prácticos y consejos para el cálculo de pagos provisionales, declaración del ejercicio, ISR, sueldos y salarios, cuotas del IMSS, pagos mensuales del IVA, incluso con sugerencias de cómo utilizar la Inteligencia Artificial; además podrá encontrar recomendaciones contables que tienen efecto fiscal.

Gracias a la profunda dedicación del autor al estudio de lo fiscal y a su amplia experiencia profesional, este libro no solo presenta esquemas interesantes basados en la legislación fiscal, sino que también está enriquecido con valiosos consejos y procedimientos derivados de su vasta trayectoria.

ÍNDICE

EN LÍNEA

- Casos prácticos de la LFPIORPI

- RESICO Reflexiones y Consideraciones del Cálculo Anual con Pagos Mensuales Definitivos.

- Casos Prácticos Deducción Inmediata.

IMPRESO

CAPÍTULO I. CASOS PRÁCTICOS

1. Pagos provisionales personas morales

2. Coeficiente de utilidad

3. Anticipo de socios de sociedad civil

4. Pérdida de ejercicios anteriores para pago provisional y anual

5. Tasa del ISR

CAPÍTULO II. CÁLCULOS ANUALES

1. Determinación del resultado contable y fiscal del ejercicio (art. 9 LISR)

2. Conciliación entre el resultado contable y el fiscal

3. Cuenta de utilidad fiscal neta y cuenta de utilidad fiscal neta reinvertida (art. 88 LISR)

4. Cuenta de capital de aportación (art. 78 LISR)

5. Dividendos 10% adicional al 30% y estímulo fiscal

6. Coeficiente de utilidad para el ejercicio siguiente (art. 14 LISR)

7. Determinación de la PTU del ejercicio (art. 9 LISR)

8. Enajenación de activos fijos y terrenos

9. Ajuste anual por inflación

10. Depreciación

11. Amortización de pérdidas (arts. 57 y 58 LISR)

CAPÍTULO III. SUELDOS Y SALARIOS

1. Outsourcing o subcontratación REPSE

2. Tarifas de ISR y subsidio para el empleo

3. Deducible el 47% o 53% del pago exento a trabajadores

4. Cálculo de pago provisional (art. 96 LISR)

5. Vacaciones y prima vacacional a partir del 2023

6. Aguinaldo

7. Retención del ISR de aguinaldo con el artículo 174 del RLISR

8. Indemnización y prima de antigüedad por despido injustificado

9. Nómina semanal o quincenal

10. Reparto de utilidades a los trabajadores

11. Horas extras

12. Cálculo de horas extras y trabajo en día de descanso obligatorio

13. ISR de sueldos y salarios cálculo anual

14. CFDI de nómina

15. Pago nómina en efectivo

16. Salario diario integrado para efectos del IMSS

17. IMSS integración salario base de cotización

18. Salario base de cotización semana reducida

19. Salario base de cotización jornada reducida

20. Salario base de cotización con varios patrones excede del límite

21. Determinación de cuotas obrero patronales

22. Riesgo de trabajo

CAPÍTULO IV. IMPUESTO AL VALOR AGREGADO

1. Pagos mensuales

2. IVA en transporte público terrestre foráneo

3. Determinación del IVA por la enajenación de bienes en la región fronteriza del país

4. IVA al 8% en zona fronteriza

5. Prestación de servicios digitales por Internet de residentes en el extranjero causa IVA

6. Proporción de acreditamiento de IVA 5o.-B LIVA

7. Proporción de acreditamiento de IVA 5o.-A LIVA

8. Nuevo formulario de pago mensual de IVA precargado en 2024

CAPÍTULO V. PERSONAS FÍSICAS ISR

1. Actividad empresarial y profesional

2. Pago provisional de ISR por arrendamiento

3. Pagos provisionales y contabilidad de arrendamiento de personas físicas con ingresos menores a 10 UMA

4. Declaración anual personas físicas

5. Ingresos por sueldos y salarios y en general por la prestación de un servicio personal subordinado

6. Ingresos por enajenación de bienes

7. Ingresos por adquisición de bienes

8. Ingresos por dividendos y en general por las ganancias distribuidas por personas morales

9. De los demás ingresos

10. Determinación del impuesto del ejercicio

CAPÍTULO VI. REGIMEN SIMPLIFICADO DE CONFIANZA PERSONAS FÍSICAS Y MORALES

1. Régimen de incorporación fiscal ISR e IVA desaparece y algunos continúan

2. Sujetos personas físicas al RESICO y cambio de régimen

3. Pagos mensuales día 17 mes siguiente

4. Quiénes pueden optar por el RESICO

5. Actividades primarias

6. Cálculo anual

7. Declaración anual y delitos fiscales por cancelación de CFDI

8. Simulaciones laborales con RESICO delito de defraudación fiscal

9. Obligaciones en el RESICO y no llevar contabilidad

10. Contribuyentes que no cumplan dejarán el régimen y no podrán aplicar otros beneficios fiscales

11. Determinación de PTU

12. Reanudación de actividades con ingresos menores a tres millones quinientos mil pesos

13. Retención de personas morales del 1.25%

14. Saldos a favor, acreditamientos y deducciones limitados a aplicar en declaración anual 2022

15. Saldos a favor en el mes no aplican en meses posteriores

16. Cambio de tasa por un centavo

17. Saldo a favor en cálculo anual

18. Ingresos anuales de $ 3,500,000 con utilidad del 13% o menor conviene más el régimen tradicional que RESICO de personas físicas

19. Ingresos anuales de $ 2,750,000 con utilidad del 14% o menor conviene más el régimen tradicional que RESICO de personas físicas

20. Ingresos anuales de $ 2,000,000 con utilidad del 13% o menor conviene más el régimen tradicional que RESICO de personas físicas

21. Ingresos anuales de $ 750,000 con utilidad del 17% o menor conviene más el régimen tradicional que RESICO de personas físicas

22. Ingresos anuales de $ 450,000 con utilidad del 16% o menor conviene más el régimen tradicional que RESICO de personas físicas

23. Ingresos anuales de $ 150,000 con utilidad del 19% o menor conviene más el régimen tradicional que RESICO de personas físicas

24. Comparativo de mismos ingresos no acumulativos en el ejercicio y sus consecuencias

25. Comparativo de mismos ingresos altibajos en el ejercicio

26. IVA en RESICO

27. Obligación de las personas morales de aplicar el RESICO

28. Mismos porcientos de deducción por adquisición de activos fijos hasta el 31 de diciembre 2021

29. Inventarios al 31 de diciembre 2021 se deducen hasta la declaración anual, incluso en ejercicios posteriores

30. Ingresos efectivamente cobrados y lo exportado en 12 meses para cálculo de ISR

31. Deducciones: devoluciones, descuentos, bonificaciones, compras, gastos, inversiones, intereses, cuotas IMSS, fondos pensiones, y qué se consideran no deducibles (28 LISR)

32. Anticipos a sociedades cooperativas, sociedades civiles y asociaciones civiles

33. Porcientos de deducción siempre que monto de inversiones en el ejercicio no exceda $ 3,000,000

34. Deducción adicional

35. Reglas para deducciones: efectivamente erogadas; pago con cheque límite cuatro meses; inversiones, cuando se inicie su utilización; requisitos de artículo 27 LISR

36. Pagos provisionales acumulativos

37. ISR anual menos pagos provisionales, determinación de la PTU (9 LISR), adición de PTU a pérdidas, en su caso, aplicación procedimiento de dividendos 140 LISR para socios

38. Obligaciones de personas morales Título II cuando no cumplan requisitos. Al ejercicio siguiente: pagos provisionales con coeficiente de utilidad estimativa (58 CFF), presentar aviso de actualización al 31 enero ejercicio siguiente, no acumulación de ingresos y no deducción de lo que ya se hizo deducible; en caso de liquidación aplicar artículo 12 LISR

39. Caso práctico

CAPÍTULO VII. OTROS ASPECTOS FISCALES RELEVANTES

1. Listas negras, EFOS y EDOS, operaciones inexistentes

2. Operaciones relevantes $ 60,000,000 o más, según formato

3. Operaciones con el extranjero entre otras, $ 100,000,000 o más (art. 32-H CFF)

4. Reducción de tasa de ISR en una tercera parte en región fronteriza norte y sur del país

5. Pensiones y cuotas IMSS año 2023 y posteriores

6. Pensiones IMSS con Ley del año 1973

7. Teletrabajo aplica con más del 40% en el domicilio del trabajador

8. Esquemas reportables

9. Recargos en la página del SAT

10. CFDI comparar con lo declarado

11. Estado de flujo de efectivo y estado de variaciones en el capital contable

CAPÍTULO VIII. INTELIGENCIA ARTIFICIAL

1. Chat GPT qué es y cómo usarlo

2. Cómo iniciar Chat GPT en mi computadora

3. Cómo usar Chat GPT en el teléfono celular

4. Pregunta Matemática financiera a Chat GPT

5. Corrección de ortografía con Chat GPT para elaborar escritos ante el SAT o para cualquier otra situación

6. Relación de trabajo subordinada según Chat GPT

7. Resumen de contabilidad artículo 30 CFF con Chat GPT

8. Análisis de requisitos para responder al SAT una invitación con base en el artículo 18 CFF con Chat GPT

9. Elaboración de escrito de respuesta al SAT en términos del artículo 18 del CFF con Chat GPT

10. Chat GPT-4o

11. Mensualidades con Chat GPT-4o

12. Uso de archivos en Excel para aspectos fiscales o contables con Chat GPT-4o

13. Preguntas a manual del SAT con Inteligencia Artificial Chat GPT

14. Solicitud de resumen de un sitio de Internet que contiene información de las pensiones del IMSS bajo Ley del IMSS 1973

15. Cómo usar la Inteligencia Artificial Copilot

16. Cómo usar la Inteligencia Artificial Copilot en el celular

17. Solicitar asiento contable incluyendo IVA en Copilot

18. Pregunta relacionada con la jurisprudencia de cierta fecha a Copilot

19. Cómo usar Inteligencia Artificial de Gemini y pregunta relacionada con el SAT

20. Cómo instalar Gemini en el celular

21. Cómo obtener una tabla de presupuesto de venta con IVA que puede ser usada en Excel con Gemini

22. Otras Inteligencias Artificiales

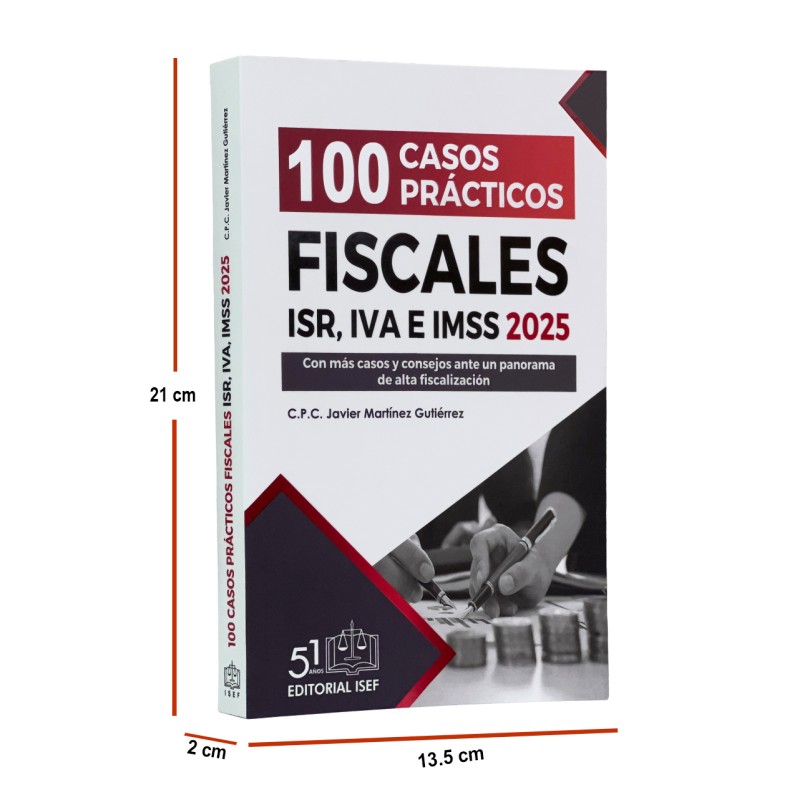

Ficha técnica

- Profundo

- 2.0cm

- Peso

- 0.42kg

- formato

- Impreso

- Autor

- C. P. C. JAVIER MARTINEZ GUTIERREZ

- Edición

- 3

- Paginas

- 376

- Encuadernado

- Pegado

- ISBN

- 9786075415734

- Tamaño

- 21.0 x13.5

100 Casos Prácticos Fiscales ISR, IVA e IMSS 2025

-

COMPRADOS FRECUENTEMENTE JUNTOS

-

Populares